各位老板肯定都會(hui) 采購一些材料或者產(chan) 品用作公司的運營,這個(ge) 過程中就會(hui) 遇到物品已經出庫了,但發票還沒有取得的情況,是需要暫估入賬處理的。

別認為(wei) 這是一件小事兒(er) ,企業(ye) 暫估入賬也容易出事。

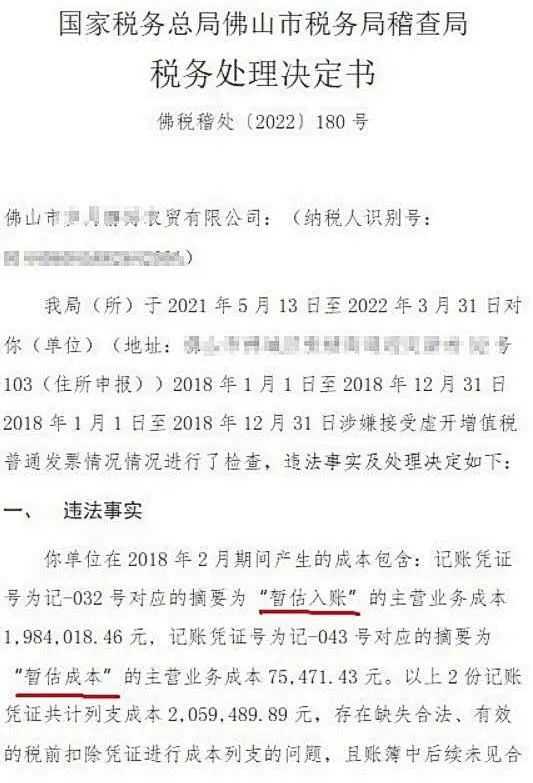

這就有個(ge) 異常操作的例子:A企業(ye) 暫估成本500餘(yu) 萬(wan) 元未收到稅前扣除憑證,未按規定在匯算清繳期內(nei) 進行納稅調整。

看完這個(ge) 案例,小諾都倒吸了一口涼氣,一次性暫估了500多萬(wan) 的成本,竟然在稅前扣除了!

可以這樣理解暫估入賬:

√目的:為(wei) 了保證賬實一致

√在月底結賬前做

√操作對象是貨到票未到的貨物

√按貨物清單或合同約定的價(jia) 格入賬,不可以隨意確定金額。

公司的財務如果對“暫估入賬”處理不當,是肯定要受到處罰的。

看見這實實在在的處罰單,相信各位老板已經清楚處理好暫估入賬的重要性了。

那暫估入賬的涉稅問題都有什麽(me) ?企業(ye) 該注意的問題有哪些?

小諾經常聽到的問題今天就來統一回複!

問題一

企業(ye) 所得稅匯算清繳時,暫估入賬的成本費用可以稅前扣除麽(me) ?

答:

第一種情況--已實際發生的成本費用

在企業(ye) 所得稅匯算清繳期結束前取得發票,可以在發生的當年稅前扣除;

在企業(ye) 所得稅匯算清繳期結束前未能取得發票,不得在當年稅前扣除。

第二種情況--未實際發生的成本費用

無論是哪一種情況,一律不得稅前扣除。

問題二

暫估入賬金額是否包含增值稅進項稅額?

答:

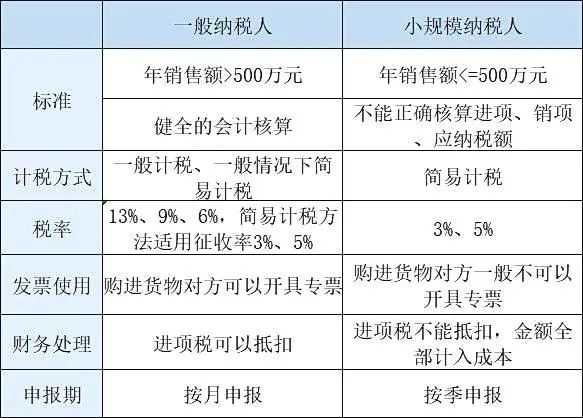

一般納稅人暫估入賬的金額不包含增進項稅額。

小規模納稅人不得抵扣增值稅進項稅額,購進貨物相關(guan) 的進項稅額應當計入貨物的成本價(jia) 。

所以,小規模納稅人暫估入賬的金額中應當包含增值稅進項稅額。

問題三

取得以前年度暫估成本費用的發票,該如何處理?

答:

取得以前年度暫估成本費用的發票,可以追溯到發生的年度進行扣除,但追補期規定不能超過5年。

如果追補年度企業(ye) 所得稅應納稅款不足抵扣的,可以向以後年度遞延抵扣或申請退稅。

問題四

企業(ye) 所得稅預繳申報時,暫估入賬的成本費用可以稅前扣除嗎?

答:

1.已實際發生的成本費用可以扣除,未實際發生的不可以扣除。

2.暫時按照賬麵發生金額扣除。

3.在匯算清繳時,應該補充、提供發票。

因此,在企業(ye) 所得稅預繳申報環節,暫估入賬成本費用是可以在稅前扣除的。

問題五

匯算清繳期結束後會(hui) 稅務機關(guan) 要求補稅時,是否有合法的補救方法?

答:

企業(ye) 可以在被告知之日起60日內(nei) 去補開、換開發票。

如果因為(wei) 特殊原因確實沒有辦法取得發票,也可以再提供證明真實性業(ye) 務交易的資料,以及無法補開、換開發票、其他外部憑證原因等證明資料的基礎上,向稅務機關(guan) 爭(zheng) 取在企業(ye) 所得稅稅前扣除。

以上就是暫估入賬的涉稅問題了,還有什麽(me) 問題,或者需要小諾幫忙的都可以直接私信~

本文鏈接: https://www.samassoc.com/article/287 未經授權,禁止轉載。